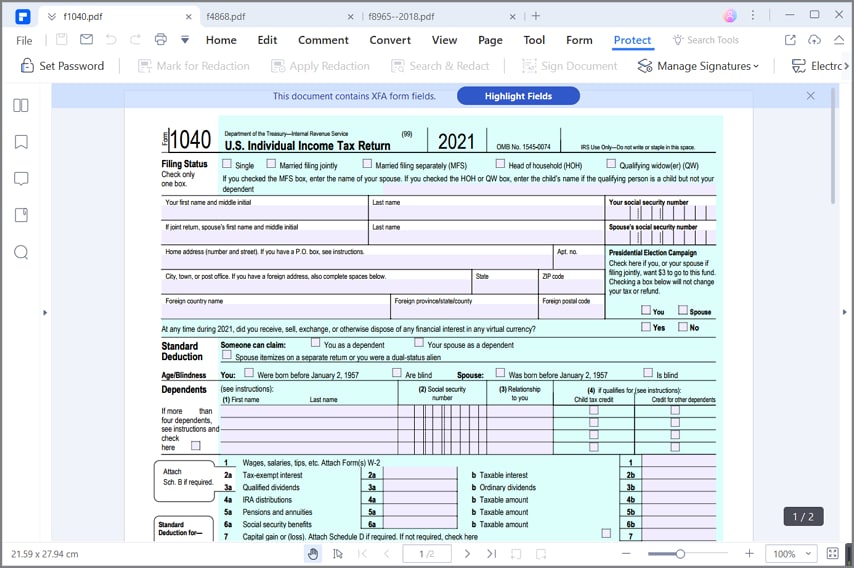

El Formulario 1040 del IRS se utiliza para reportar información financiera al Servicio de Impuestos Internos de los Estados Unidos. Ayuda a informar los ingresos y calcular los impuestos que se pagarán al gobierno federal de los Estados Unidos.

La mejor solución para completar el formulario 1040 del IRS

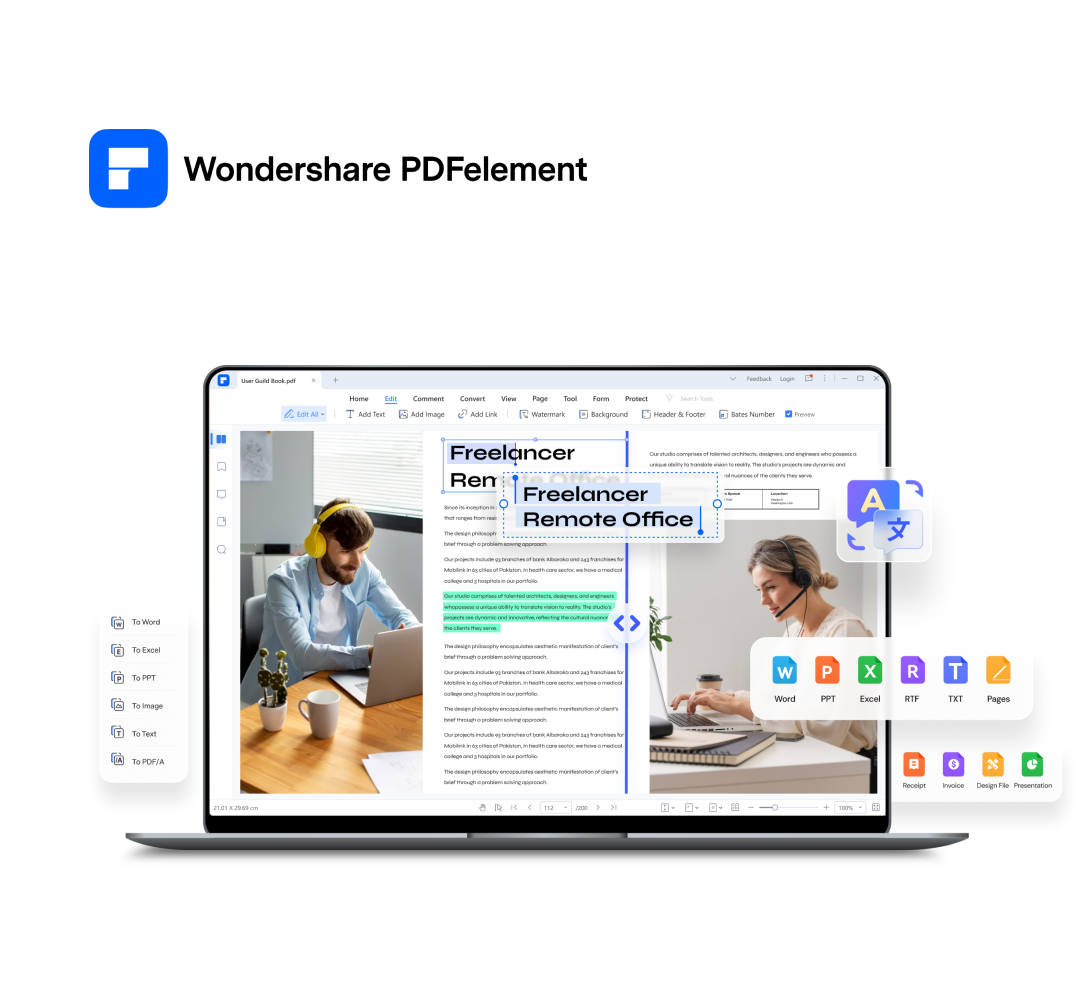

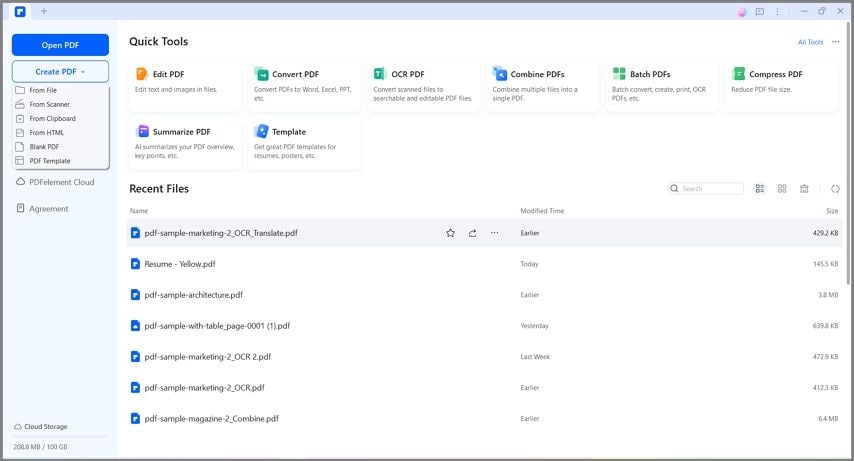

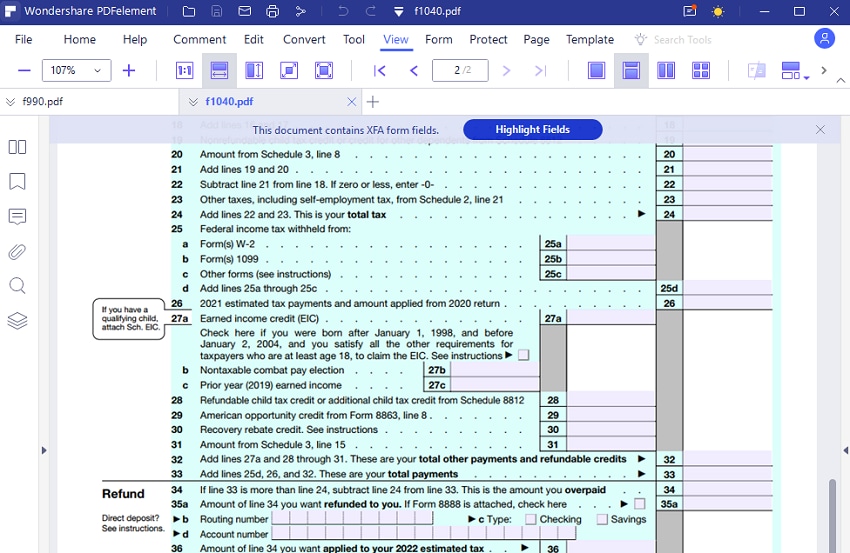

PDFelement es un editor de PDF profesional que te permitirá completar el formulario oficial de manera inteligente. Puedes agregar y editar formularios en una página PDF rápida y fácilmente con PDFelement.

![]() Impulsado por IA

Impulsado por IA

Admite agregar notas, texto nuevo, resaltar palabras o frases o eliminarlas, dibujar e incluso agregar enlaces a páginas web, todo en el PDF original. Al mismo tiempo, el software tiene una maravillosa integración de OCR, por lo que puedes procesar texto escaneado o guardado en formato de imagen.

Instrucciones sobre cómo completar el formulario 1040 del IRS

Paso 1: Preparativos para llenar el Formulario 1040 del IRS.

El primer paso es prepararse antes de llenar el Formulario 1040 del IRS. El formulario se puede descargar del sitio web del IRS, visitar cualquier oficina de correos de EE. UU. de enero a abril o puedes conectarte con un preparador de impuestos para obtener formularios en blanco. Se recomienda a los usuarios que sigan las instrucciones que se muestran en el Cuadro A, generalmente en la página 77, que contiene las instrucciones para el Formulario 1040A para los umbrales de ingresos actuales. Las instrucciones pueden cambiar según el estado civil de la persona y se modifican anualmente. Toda la información debe recopilarse antes de que uno comience a presentar los impuestos.

Paso 2: Trabajar con los detalles principales

El segundo paso implica completar el nombre completo del contribuyente principal junto con el número de seguro social que se encuentra en la línea anterior.

El nombre debe ser completo y debe ser el mismo que figura en la Administración del Seguro Social y en los Registros de contribuyentes del IRS. Para las parejas que presentan una declaración conjunta, no existe una regla para que ningún nombre esté en la parte superior, pero el mismo nombre debe estar en la parte superior cada año.

Las solteras no necesitan llenar la segunda línea. La dirección de la calle debe elegirse entre Dirección postal y Dirección de la calle. La dirección postal se puede usar si la oficina de correos no entrega el correo en tu casa.

Para aquellos que viven en el extranjero, la información debe completarse en la quinta línea del cuadro. Para las ciudadanas estadounidenses, la quinta línea debe dejarse en blanco.

En este punto, se supone que los usuarios deben decidir si quieren marcar la casilla de la campaña electoral presidencial. Si se marca, $3 de sus impuestos se asignarían a un fondo y se distribuirían a los candidatos presidenciales que acordaron limitar los gastos de campaña y rechazaron las donaciones privadas. Esto no afecta tu reembolso de impuestos de ninguna manera.

![]() Impulsado por IA

Impulsado por IA

Paso 3: Trabajando a través de las Secciones de Estado Civil y Exención

El tercer paso se enfoca en completar las secciones de estado civil y exenciones. Comienza eligiendo tu estado civil para efectos de la declaración. Debes elegir el que te proporcione la obligación tributaria más baja.

Si hasta el 31 de diciembre estás soltero o separado legalmente, no eligiendo otro hogar, marca 'soltero'. Para aquellos que están casados y están declarando los impuestos en el mismo formulario que los cónyuges (incluso si uno de ustedes tiene ingresos), elige 'casados que presentan declaraciones conjuntas'.

También hay una opción de 'casado que presenta por separado' para las parejas que presentan los impuestos en formularios separados. Para solteros que mantienen a otras personas en el hogar, elige 'cabeza de familia'.

Si la persona es un niño que no es tu dependiente a efectos fiscales, escribe el nombre del niño al lado de la casilla.

Las casillas de exención deben marcarse para ti y tu cónyuge, si corresponde, a través de las líneas 6a-d. Para aquellos que pueden ser reclamados en los impuestos de otra persona, marca la casilla 6a.

Para aquellos cuyo cónyuge puede ser reclamado en los impuestos de otra persona, marca la casilla 6b. Marca la casilla 'cónyuge' solo si el matrimonio está de acuerdo con la definición del gobierno federal. Si tu matrimonio es con personas del mismo sexo, sus impuestos estatales podrían presentarse de manera conjunta, pero no las declaraciones de impuestos federales.

El lado derecho de la Sección de Exenciones debe completarse entonces. Simplemente debes sumar tus exenciones, las exenciones de tu cónyuge, las exenciones de los dependientes y completar la suma en la esquina inferior derecha.

El formulario 8332 viene con instrucciones para los padres con custodia que desean liberar tu reclamo para permitir que el padre sin custodia reclame al hijo o hijos de los impuestos.

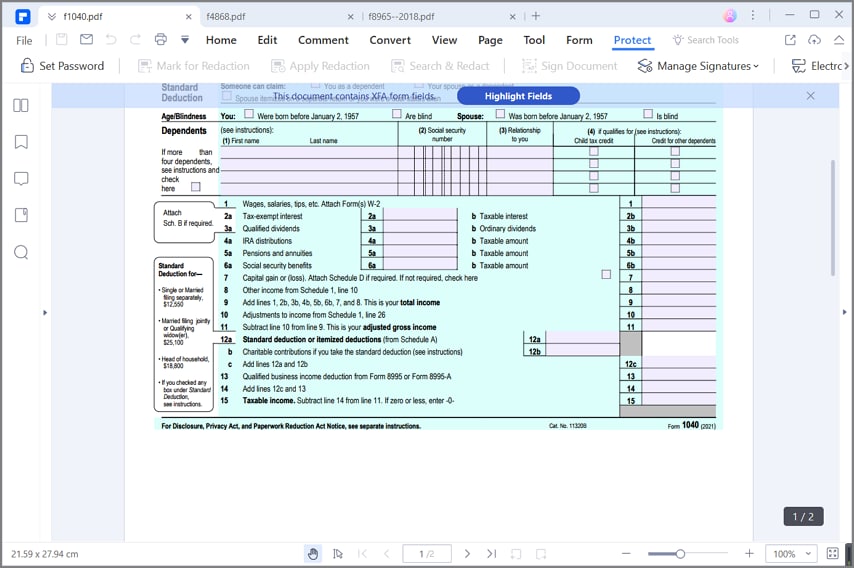

Paso 4: Trabajar con ingresos e ingresos brutos ajustados

El cuarto paso consiste en completar las secciones de ingresos e ingresos brutos ajustados. Se utilizará el ingreso declarado en los formularios W-2 en la línea 7. Tienes ingresos de sueldos, salarios, propinas, así como otros ingresos agregados por tu empleador en un W-2. Casi todos los contribuyentes deberán insertar información de al menos un W-2, si no todos. Se requiere que se adjunte una copia de los formularios W-2 a la declaración.

También llena las líneas 8a-22. La mayoría de las líneas se dejarían en blanco. No te alarmes si la mayoría de las líneas no se aplican a ti ni a tus ingresos. Recuerda, si tu fuiste uno de los que no recibió un formulario 1099, o cualquier otro formulario federal que indique que se le transfirió cierto tipo de ingreso, significa que nunca tuviste ese ingreso.

Concluye la sección sumando todas las cantidades que ingresaste en la sección de ingresos. La línea 22 se usaría para completar el total, que es el ingreso bruto.

Los ajustes a el ingreso sujeto a impuestos se ingresarían en las líneas 23 a 35, que es la Sección de ingreso bruto ajustado. Te permite pagar menos impuestos eliminando deducciones específicas de tu ingreso imponible. Revisa minuciosamente las líneas 23 a 35 y mira si alguna se aplica a ti. Algunos pueden requerir documentación adicional, en forma de otro formulario del IRS. El resultado debe agregarse en la línea 36.

Resta el ingreso que no está sujeto a impuestos de tu ingreso, que es la cantidad en la línea 36 de la línea 22, y obtendrás tu ingreso bruto ajustado.

Paso 5: Trabajar con impuestos y créditos junto con otras secciones de impuestos

El Paso 5 consiste en cerrar Impuestos y Créditos junto con otras Secciones de Impuestos. Marca todas las casillas que te convengan en la Línea 39 e ingresando el número total de casillas marcadas en la 39a.

El siguiente paso es decidir si deseas detallar tus deducciones u optar por una deducción estándar mientras presenta tu estado. En el cuadro, a la izquierda de la línea 40, se pueden encontrar las deducciones estándar de la mayoría de los declarantes. La cantidad en la línea 39a se compara con la deducción estándar. Los usuarios deben optar por una deducción mayor.

Quienes detallen tus deducciones deberán completar y adjuntar el Anejo A y anotar la cantidad en la Línea 40. De lo contrario, elige el margen que corresponda a tu estado civil en la línea 40, réstalo de la línea 38 e ingresa el resultado en la línea 41. Comprende la fórmula para las exenciones enumeradas en la Línea 42, ingresa el resultado en la Línea 42, calcula el ingreso imponible restando la Línea 42 de la Línea 41 y completa la suma en la Línea 43. Si obtienes un número negativo, ingresa 0.

Busca en las tablas de impuestos (http://www.irs.gov/pub/irs-pdf/i1040tt.pdf) para llegar a tu ingreso imponible.

Para ingresos imponibles < $100,000 y ninguna situación especial en las páginas 40 y 41, usa la tabla de impuestos que comienza en la página 75, de lo contrario, sigue las instrucciones en la página 40. (para ingresos > $100,000 o si alguna situación especial en las páginas 40 y 41 se aplica a tu familiar).

Si uno está sujeto a AMT (Impuesto Mínimo Alternativo), debes completar y adjuntar el Formulario 6251 e ingresar el resultado en la Línea 45, de lo contrario, completar la hoja de trabajo en la página 45 de las instrucciones.

Para aquellos que recibieron el Crédito Fiscal de Prima Anticipado, completa y adjunta el formulario 8962 junto con el monto de cualquier crédito de prima en exceso recibido en la Línea 46.

Suma las líneas 44, 45 y 46 y tendrás el impuesto total que debes ingresar en la línea 47.

Si aplica, llena hasta las líneas 48-54 para la Sección de Créditos.

Envuélvelo sumando todos los totales en la sección de Impuestos y Crédito. Si terminas con un resultado inferior a 0, ingresa 0.

Ve a la sección de otros impuestos para obtener información adicional. Aunque la mayoría de ellos no se aplicarán a ti, siempre se recomienda revisarlos. La obligación tributaria se logra sumando la suma a través de las líneas 56-62. La suma se ingresa en la Línea 63.

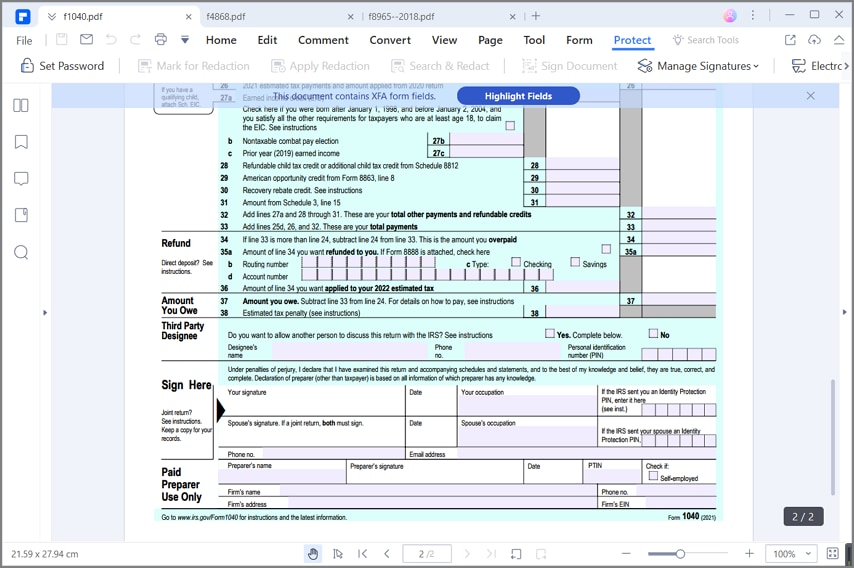

Paso 6: Envolviendo el Formulario 1040 del IRS

Esta sección requiere envolver el Formulario 1040 del IRS. En esta sección normalmente sólo se rellenan una o dos líneas. Comienza ingresando el monto total del impuesto federal sobre la renta retenido en todos los formularios W-2 y 1009 en la línea 64. Después de agregar información en todas las líneas pertinentes, sume las líneas 64, 65, 66a y 67 a 73. Completa el resultado en la línea 74.

Si el resultado en la línea 63 es mayor que el de la línea 74, esta sección debe dejarse en blanco ya que no aplica para ningún reembolso. Sin embargo, si el resultado es mayor en la Línea 74, la diferencia de la Línea 74 y la 63 se completa como cantidad en la Línea 75.

Si el reembolso se dividirá entre diferentes cuentas bancarias o para la compra de bonos de ahorro de EE. UU., la casilla en la parte sombreada de la línea 76a se marcará junto con el formulario 888. Para depósito en una sola cuenta bancaria, completa las líneas 76b, c y d. El número de ruta del banco está en 76b, el número de cuenta en 76d. Si deseas que alguna parte de la Línea 75 se aplique a la obligación tributaria del año siguiente, ingresa la cantidad en la Línea 77.

El siguiente paso es calcular los impuestos adicionales que te pertenecen. Si Línea 74>Línea 63, la sección debe dejarse en blanco, de lo contrario, la diferencia se agrega en la Línea 78. Si la línea 78 es de al menos $1,000 y más del 10% del impuesto en la declaración o si no pagaste suficiente impuesto estimado en cualquiera de las fechas de vencimiento trimestrales, puedes generar una multa. Usa las instrucciones a partir de la página 74 para calcularlo e ingrésalo en la línea 79. El monto se puede pagar a través de un cheque personal pagadero al Tesoro de los EE. UU. Los métodos se pueden elegir en el sitio web del IRS.

Siempre es importante completar el tercero designado. Ayuda al IRS a discutir tu declaración con otra parte. Marca 'No' en esta sección si no deseas que el IRS lo discuta con nadie. Puedes desviar preguntas y consultas del IRS marcando 'Sí' en esa sección y escribiendo el nombre de esa persona junto con otra información necesaria. También se requiere un número de 5 dígitos para que esta persona se identifique ante el IRS.

Paso 7: La firma y finalización del formulario 1040 del IRS

La firma constituye una parte integral del proceso de llenado del formulario. La información debe ser precisa y verdadera a tu conocimiento. Se otorgan sanciones penales por información inexacta.

Tu y tu cónyuge deben firmar los nombres tal como aparecen en la parte superior y tal como están en los registros de la Administración del Seguro Social y la base de datos de impuestos del IRS. Las ocupaciones y las fechas deben figurar correctamente.

Si estás completando este formulario tu mismo, la sección de preparador pagado debe dejarse en blanco. También se debe incluir un número de teléfono diurno junto con el código en el espacio asignado.

Esto completa el procedimiento de presentación de la declaración de impuestos a través del Formulario 1040 del IRS. Si sigues estos pasos correctamente, no terminarás con ninguna sanción penal. Si hay una necesidad de asistencia adicional, se puede visitar el sitio web del IRS.

Consejos y advertencias para el Formulario 1040 del IRS

- El nombre debe ingresarse con cuidado, como en los registros de la Administración del Seguro Social. El conflicto en los registros puede obstaculizar todo el proceso de pago de impuestos de un individuo, lo que genera demoras y sanciones.

- Las parejas que presenten las declaraciones juntas deben tener cuidado con el nombre que aparece en la parte superior, ya que debe corresponder a la firma. Mientras se sigue el mismo patrón cada año, es aceptable.

- Marcar la casilla de la campaña electoral presidencial no tiene efecto en las declaraciones de impuestos. La casilla no debe confundirse con aumento o disminución de la declaración de impuestos.

- La sección Estado Civil y Exenciones debe tratarse con cuidado y las instrucciones deben seguirse con precisión para las parejas divorciadas.

- Como individuo, se solicita que se revise todas y cada una de las secciones del formulario, incluso si no se aplica a la persona. Esto es para obtener una comprensión más profunda del sistema tributario.

100% Seguro | Sin anuncios |

100% Seguro | Sin anuncios |